Si vous louez un bien vide, vous devrez probablement remplir votre déclaration de revenus fonciers (2044). En effet, nous avons vu que les contribuables qui louent des propriétés vides ont choix entre micro-terre ou paye réelle moins d’impôt. Dans le système actuel, vous signalez les loyers et vous pouvez déduire quelques frais avant de facturer l’impôt. Nous faisons point dans cet article sur tous les frais déductibles en reprenant la déclaration de revenus de la propriété 2044 case après champ. Vous ne pourrez pas sauter de déduction. Prenez un peu de temps sur regardez tous les champs à déduire parce que les répercussions fiscales sont énormes. Chaque taxe déduite vous permettra d’économiser de l’impôt (taux par tranche d’imposition) et des frais d’aide sociale (17,2 %).

Exemple : M. CorrecetonTax déduit 100 euros du revenu foncier. Économise d’impôt (minimum 11% ou 11€ de moins taxes) et frais sociaux (17,2 % ou 17,2€ moins taxes).

A voir aussi : Toiture à chien assis : les secrets d'une installation réussie

Si vous n’aimez pas lire, un tutoriel vidéo est inclus à la fin de l’article pour remplir la déclaration 2044 en ligne sur le site « tax.gov ». Bien sûr, vous déclarez en 2021 les frais et les loyers facturés en 2020. Malgré l’échantillonnage de la source, vous devrez faire une déclaration 2044 via le tutoriel que vous lisez. Remarque : si vous louez un bien vide dans SCI, la déclaration n’est pas la même. Direction de cet article adjacent : Comment remplir la case de retour SCI 2072 après la boîte.

Plan de l'article

Comment remplir une déclaration de revenus 2044 ? Boîte d’explications après boîte.

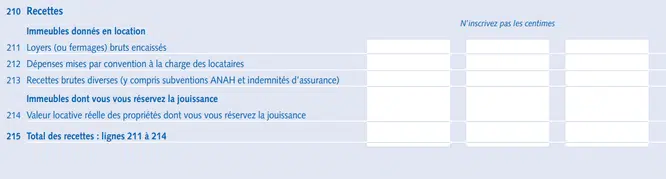

Rentes et revenus fonciers : champ 210 à 215.

Lire également : Pourquoi faire appel à un courtier en travaux ?

211 : Les loyers reçus l’année dernière ont été donnés. Les loyers prépayés doivent également être inclus. Si, par exemple, vous avez reçu 10 000€ de loyer et 1 000€ de loyer anticipé pour 2020, vous devez indiquer 11 000€ en case 211 lorsque vous faites votre déclaration de revenus 2021 sur revenu 2020. Notez que si vous avez offert un ou plusieurs loyers en 2020 après covid, une disposition spécifique apparaît, j’explique ici : crédit d’impôt ou exemption si vous avez abandonné le loyer pendant le coronavirus ?

212 : Si le locataire a payé la taxe, qui a été payée par vous (aux frais du propriétaire), vous devriez le souligner dans ce cas.Imaginons que le locataire paie pour travailler normalement à ses frais, subira l’impôt sur lui après tout.

213 : Les subventions reçues (ANAH) doivent être déclarées en ligne 213 et seront taxées. Le dépôt n’incube pas la taxe et n’a donc pas besoin d’être intégré dans cette case. D’autre part, si vous utilisez un acompte pour compenser le loyer non payé, vous devez alors ajouter le montant (les autorités fiscales considèrent qu’il est loyer et l’impose).

La ligne 214 s’applique uniquement aux personnes qui fournissent hébergement gratuit.

Le total sera calculé sur son propre ligne 215, c’est le loyer brut imposable sur lequel vous pourrez déduire les frais.

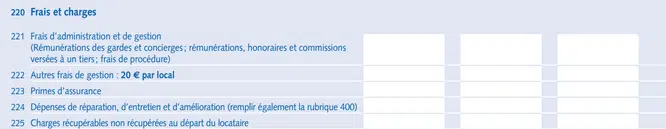

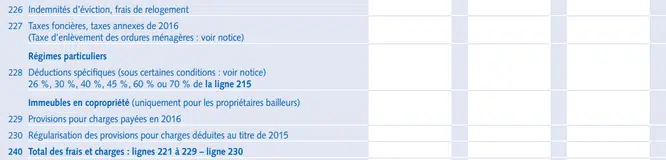

Frais et droits déductibles du revenu foncier. Lignes 221 à 230.

La chose la plus importante commence, vous devez faire attention à ne rien oublier. Chaque montant indiqué dans l’un des champs entre 221 et 229 permet abaissement des impôts et des frais sociaux.

221 : Vous pouvez déduire les montants versés à la personne qui entretient le bâtiment (salaires et impôts de sécurité sociale). Si vous engagez des frais pour location, pour un conseiller fiscal pour remplir une déclaration de revenus ou pour un tiers effectuant des travaux administratifs ou locatifs, tout est déductible. Spécifier au comptable qu’il peut détailler sa facture pour pouvoir déduire une partie des honoraires. Contributions versées à un organisme qui : vous aide à gérer votre location (UNPI…) peuvent également être déduits dans ce champ. Enfin, si vous engagez un avocat, un huissier ou autre pour poursuivre une affaire immobilière (litige avec un locataire ou un entrepreneur…), ces les montants sont déduits du revenu de biens à la ligne 221.

222 : Vous pouvez déduire 20€ pour vos locaux loués. Les autorités fiscales estiment qu’il s’agit de frais postaux et téléphoniques à échanger avec le locataire.

223 : Vous payez une assurance locataire sur votre propriété louée. Ce montant est déductible, vous pouvez le déduire à la ligne 223.

224 : Cette ligne porte sur les travaux qui peuvent être supprimés avant que la taxe ne soit engagée. Notez que les travaux de construction ne sont pas déductibles, et les améliorations et les réparations peuvent être déduites. Difficile à remplir, mais un domaine très important pour une réduction d’impôt. Notre article traite de toutes les œuvres qui peuvent être déduites ou non du revenu de la terre. Les autorités fiscales vous demanderont de dans ce champ (quantité de travail, caractère, date…). N’oubliez pas de garder toutes les factures ! Notez que la déclaration 2020 était unique et il était nécessaire de faire des calculs scientifiques avant que le document ne soit annoncé ! Voir le nouveau champ I—N, qui déclare les travaux d’urgence dans la déclaration de revenus de loyer pour 2020 2019. En 2021, cela n’est plus nécessaire.

225 : Si le locataire est parti sans payer de frais, vous pouvez les déduire ici. Imaginons qu’il n’ait pas fait la propriété et que vous avez dû payer 80€ avec une cheminée de balayage, vous pouvez déduire 80€ en ligne 225.

226 : Les indemnités d’expulsion payées sont déductibles si vous demandez au locataire de partir pour loyer dans de meilleures conditions. Notez que si ont été supplanté le locataire pour vivre dans la propriété, déduire le coût de l’expulsion n’est pas possible.

227 : L’impôt foncier est déductible. Attention à la nuance, organes travail fiscal beaucoup de vérifications fiscales. Vous pouvez déduire l’impôt foncier, mais pas d’impôt sur les ordures ménagères. En effet, c’est le locataire qui doit payer les ordures ménagères Pensez à regarder le dos de l’impôt successoral où vous verrez la distinction entre la partie » impôt foncier » (déductible) et une partie des « ordures ménagères » (non déductible). Cet article revient sur la façon de distinguer les ordures ménagères sur un avis d’impôt foncier et donne courrier réclame des ordures ménagères pour les locataires au cours des dernières années si vous ne l’avez pas fait. Si vous avez payé les ordures ménagères et que vous ne les voulez pas à la demande du locataire, il n’est pas possible de les déduire sous pénalité de redressement fiscal.

228 : Ce champ s’applique aux locataires sous le régime Besson ou Borloo. La location classique ne s’applique pas, vous n’avez rien à remplir.

229-230 : S’applique ce ne sont que des gens qui louent en copropriété. Le syndic ou l’agence vous enverra une déclaration distinguant les règles relatives aux honoraires payés au cours de l’année de remboursement (déductible) et une partie des provisions pour dépenses déduites l’année dernière qui se rapportent effectivement à des coûts non déductibles (imposables). La ligne 229 va diminution du revenu provenant de biens imposables et 230 va les augmenter.

Exemple : M. Correcetontax a payé 1 000€ de frais de copropriété en 2019 et les a déduits dans sa déclaration de revenus 2020 2019. En 2020, il a de nouveau payé des frais de copropriété (1 100 euros) et le syndic lui a dit que sur 1 000€ à partir de 2019 pour financer les travaux déductibles seulement 800 euros ont été utilisés. Nous allons donc dire à M. Corrigetonimpôt de mettre à disposition 1 100 euros sur internet 229 pour une déclaration d’impôt jusqu’en 2021 (il déduit ce payé). On lui demandera également de mettre 200€ sur la ligne 230, en effet déduit 1 000€ en 2019, alors que seulement 800€ étaient déductibles. Il est donc nécessaire de réincorporer 200 euros dans le revenu imposable. En raison de la différence de temps entre le moment où vous payez les dépenses et le moment où elles sont utilisées, vous devez remplir la déclaration de cette façon. Juste un fiduciaire de l’information en général ; trouver des chiffres est très compliqué (sinon impossible), regarder vos déclarations est très compliqué (sinon impossible). Malheureusement, certaines entreprises ne vous donnent pas d’informations gratuitement et ne vous facturent pas.

Le total des frais déductibles est affiché en ligne 240 (seulement la ligne 230 augmente les terres taxées).

Remarque, pour la déclaration de revenus 2021, une nouvelle case apparaît : 230 bis. Je vous conseille vivement de regarder son fonctionnement ici : le nouveau champ 230bis sur déclaration de revenus fonciers 2021 : quelle réintégration entre les travaux déduits dans les règlements ?

Déduction d’intérêts sur les prêts : attention à ne rien oublier !

La ligne 250 est la plus importante : les intérêts sur les prêts versés sont déductibles. Malheureusement beaucoup s’arrêtent ici, alors que vous pouvez déduire beaucoup de choses sur cette ligne : commissions prises par la banque (frais de dossier), contribution au fonds de garantie pour la partie non remboursable, frais hypothécaires dans le même état, et surtout l’assurance de l’emprunteur. Nous avons vu que vous pouvez déduire ces frais même si la propriété n’est pas encore louée pour créer un déficit.

Le remboursement de l’impôt foncier 2044 est terminé. Le revenu foncier imposable apparaît en ligne 263. Il s’agit du montant qui sera déductible social (17,2 % en 2018) et l’impôt sur le revenu (tranche d’imposition marginale).

Pour aller plus loin, vous pouvez suivre notre processus pour remplir la déclaration 2044 en ligne en vidéo. N’ oubliez pas de lire mon guide ci-dessous pour remplir correctement les sections spécifiques et connaître toutes les optimisations fiscales pour une propriété louée vide.

Louez-vous une propriété vide (Pinel ou non) ? Pour optimiser vos déclarations de revenus, prenez le temps de déterminer vos déclarations de revenus ! Il est important de les remplir correctement pour affaiblir la fiscalité ! Pour vous aider, j’ai créé un guide qui vous accompagnera étape par étape et vous donnera tous les conseils fiscaux à connaître pour optimiser vos déclarations de revenus. Découvrez les bonnes questions à poser : devriez-vous inclure des dépenses dans un crédit d’impôt ou les déduire du terrain ou les conserver pour gain en capital ? Comment puis-je corriger si j’ai oublié de déclarer prêt/travail dans l’année de libération ? Où trouver les champs sur la déclaration en ligne, que pouvez-vous soustraire d’eux ect… ? Comment optimiser la retenue à la source avec une installation de location ? Les réflexes qu’ils ont au moment de leur déclaration d’impôt qui permettra plusieurs centaines d’euros d’économies.

Guide fiscal pour les locations vides classiques

Guide fiscal pour la location d’un bien Pinel